- 「投資用不動産の特徴や主な種類が知りたい」

- 「投資用不動産を所有するメリット・デメリットが知りたい」

- 「投資用不動産を購入する際のおすすめな投資会社が知りたい」

上記のように考えている方は、この記事がおすすめです。

近年、より高水準な生活や老後の生活資金を確保するためなどから、投資用不動産を購入して不動産所得を得たいと考える方が増えています。

一方で、投資用不動産を初めて検討している方は、所有するメリットやデメリット、売却タイミングやどの不動産投資会社で購入すべきかなど、不安を感じてるポイントは多数あるでしょう。

この記事では「投資用不動産の特徴からおすすめの不動産投資会社」まで詳しく解説していくため、ぜひ参考にしてください。

- 長期的に安定した家賃収

- 売却益による短期的な利益

- 株・FXより値動きが少ない

- インフレの影響を受けにくい

- 高収入の方ほど節税効果が高い

- 生命保険効果も期待できる

- 空室による減収リスクがある

初回無料WEB面談参加でPayPayポイント50,000円分プレゼント!

月々1万円(※1)から始められる不動産投資RENOSY(リノシー)

\不動産投資売上No.1(※2)/

年収500万円以上の会社員/公務員/医師/士業の方におすすめ

初回無料WEB面談参加でPayPayポイント5万円分貰える!(※)

※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

※1 返済額、家賃収入、各手数料等、支出と収入との差額について弊社実績から算出。物件やご契約プラン等により異なり、フルローンの場合、別途初期費用として10万円/件が必要です。

※ 東京商工リサーチによる不動産投資の売上実績(2025年3月調べ)

投資用不動産とは

投資用不動産とは、自身が居住するためではなく、第三者に貸し出し収益を得ることを目的とした不動産を表します。

投資用不動産で期待できる収益は、主に以下の2種類があります。

- 家賃収入(インカムゲイン)

- 売却益(キャピタルゲイン)

投資用不動産の所有者は、第三者に入居してもらうことで、家賃収入が得られる仕組みです。

家賃収入はインカムゲインとも呼ばれ、入居者さえいれば毎月安定した収益が期待できるため、投資用不動産運用のメインの収益源となります。

一方で、投資用不動産を売却して得られる収益を、売却益と呼びます。

売却益はキャピタルゲインとも呼ばれ、物件価値が上昇しているタイミングであれば、投資用不動産の購入時よりも高い金額で売却も可能です。

投資用不動産では、家賃収入と売却益のどちらか一方、もしくは両方を期待して長期運用プランを計画していきます。

そのうえで、ここからは投資用不動産の主な種類と、改めて居住不動産との違いをご紹介するため、ぜひ参考にしてください。

投資用不動産の主な種類

投資用不動産では、所有形態として主に以下の物件タイプがあります。

- 一棟マンション・アパート

- 区分マンション・アパート

- 戸建て

上記物件タイプは、単身者向けやファミリー層向けをはじめ、それぞれ以下のような特徴やメリット、デメリットがあります。

| 物件タイプ | 特徴 | メリット | デメリット |

|---|---|---|---|

| 一棟 | マンションやアパートなどを一棟で購入 | 収益性・分散性が高い 節税効果が高い | 高額な初期費用が必要 |

| 区分 | 特定の部屋やエリアのみを購入 | 比較的少額から始められる 流動性が高く売却しやすい | 空室リスクが高い |

| 戸建て | 一軒家を購入して運用 | 長期的に安定した収益が得やすい | 収益の分散性が低い |

例えば、一棟マンションやアパートでは、一棟購入費用が高額ではありますが、多くの入居者が期待できるため、毎月高額な家賃収入が期待できます。

また、投資用不動産運用では、入居者のいない空室状態が最も懸念すべきリスクですが、複数入居者のいる一棟であれば、空室リスクは最小限に抑えられるのです。

一方で、区分マンションやアパートの場合は、1室と特定のエリアのみを購入するため、空室リスクは高まりますが、比較的初期費用を抑えられるため、初めての投資用不動産に最適です。

これらに加えて、ワンルームや1LDK・2DKなど、間取りによっても投資用不動産は種類が分かれ、ターゲットとなる入居者も異なってきます。

そのため、自身の投資目的や資金力と相談しながら、投資用不動産の種類は検討すべきでしょう。

居住不動産との違い

投資用不動産と居住不動産では、主に以下のような間取りの違いがあります。

- 投資用不動産:1R・1K・1DK・1LDKなどが多い

- 居住不動産:家族形態やニーズに合わせて1LDK以上が多い

投資用不動産は、サラリーマンや学生など、首都圏の単身者をメインターゲットにするケースが多いため、ワンルームや1Kなどが多い傾向にあります。

一方で、居住不動産は、家族形態や入居者のニーズに合わせて、2LDKや5LDKなどが多いです。

投資用不動産は一棟であれば、各部屋の間取りが同じである場合が多いですが、同じマンション内であっても、入居者に合わせて異なる間取りが用意されている点も、居住不動産の特徴でしょう。

また、投資用不動産と居住不動産では、ローン契約形態にも違いがあります。

| 物件の種類 | ローン形態 | 金利 | 審査基準 |

|---|---|---|---|

| 投資用不動産 | 不動産投資用ローン アパートローン 収益物件ローン | やや高め(1.5~4%程度) | オーナーの投資経験 物件の収益性など |

| 居住不動産 | 住宅ローン | 低め(0.3~1.5%程度) | 入居者の社会的信頼性・返済能力など |

上記の通り、居住不動産の住宅ローンでは、入居者の返済能力が主な審査基準ですが、投資用不動産では、オーナーの信頼性と物件の収益性まで含め、審査基準となるのです。

加えて、居住不動産は近隣の類似物件を参考に物件価格が算定されますが、投資用不動産は物件の収益性、購入後にどれだけ利益をもたらす可能性があるかにより決まります。

このように、投資用不動産と居住不動産は、入居者だけでなくローン契約形態、物件価格の決まり方など、至る点で異なる性質を持つため、購入前に理解しておきましょう。

投資用不動産を所有するメリット

投資用不動産の運用は、長期的に安定した家賃収入が期待できる点、節税効果が高い点など多数のメリットがあります。

そのため、ここからは以下に沿って投資用不動産を所有するメリットをご紹介するため、不動産投資を検討している方は、ぜひ参考にしてください。

長期的に安定した家賃収入が期待できる

投資用不動産の所有では、長期的に安定した家賃収入が期待できるメリットがあります。

投資用不動産を第三者に貸し出すことで、設定した家賃収入が得られるため、本業以外の収入源を求める方にとっては最適です。

空室が発生した場合はもちろん家賃収入は減収となりますが、入居需要の高い首都圏であれば、仮に退去となったとしても新規入居者が見つけやすいのです。

また、投資用不動産の運用で安定した家賃収入が得られれば、老後の年金代わりとしても活用できます。

近年、年金がもらえない・少なくなるといった不安から、年金対策を検討する方が増えていますが、投資用不動産も選択肢の1つとなります。

このように、本業以外で長期的に安定した家賃収入を期待できる点が、投資用不動産を所有するメリットでしょう。

不動産価値が上昇すれば売却で利益を出せる

投資用不動産を所有している間、不動産価値が購入時よりも上昇していれば、売却により短期的に利益が出せます。

投資用不動産は、業界の流れや経済状況など複数の要素で、物件価値が変動します。

当然、購入時よりも価値が下がる場合もありますが、物件価値が上昇したタイミングであれば、たとえローンの返済期間中であっても、売却により短期的に利益を確定させられるのです。

もちろん出口戦略は投資家により異なりますが、物件価値の上昇タイミングで売却して、さらに収益性の高い投資用不動産を購入し、より効率的な不動産投資にも繋げられます。

このように、家賃収入による安定したインカムゲインだけでなく、運用期間中に市場の流れを見て、売却によるキャピタルゲインを狙える点も、投資用不動産の魅力でしょう。

株やFXに比べて値動きが少ない

投資用不動産は、株やFXに比べて値動きが少ないため、資産価値の下落リスクが低いです。

株やFXは日々激しい値動きがあるため、安定した投資は難しいですが、投資用不動産であれば、変動リスクの少ない投資ができます。

また、1日に数倍もしくは数分の1になる可能性がある株・FXに比べると、土地や物件など現物資産である投資用不動産は、極端に価値が下落するリスクも少ないのです。

株やFXの方が売買しやすく流動性が高い利点はありますが、安定した投資を求めるのであれば、投資用不動産の所有が適しているでしょう。

インフレによる資産価値減少リスクが少ない

投資用不動産は実物資産であるため、インフレによる資産価値減少リスクが少ないです。

インフレが進むと物価上昇するとともに、お金の価値が減少するため、銀行預金などは大きく価値が下がるリスクがあります。

しかし、同じ資産価値であっても投資用不動産は、実物資産としてインフレと連動し、家賃収入や物件価値が上昇していきます。

そのため、インフレの物価上昇時でも、投資用不動産は資産価値が減少しにくく、所有者の損失を最小限に抑えてくれるでしょう。

高い節税効果が期待できる

投資用不動産は、経費計上や減価償却費などにより、特に高所得のサラリーマンや経営者の方にとって、高い節税効果が期待できます。

例えば、高所得のサラリーマンで毎年の所得税が高額になっている場合、投資用不動産を減価償却することで、毎年の課税所得を効果的に圧縮できます。

また、投資用不動産は経費計上できる項目が多く、ローン金利や管理費、維持費に各種保険など様々です。

これらを毎年経費計上していくことで、納税額が高額な高所得サラリーマンや経営者であっても、所得税や住民税の節税効果が得られます。

そのうえで、現金や金融資産に比べて、投資用不動産は相続税の課税対象額が低いため、あらゆる税制面にてメリットが得られるでしょう。

生命保険効果がある

投資用不動産の所有は、団体信用生命保険(団信)によって、生命保険効果があります。

投資用不動産を購入する際、多くの場合ローン契約を行いますが、契約時に団体信用生命保険に入るケースがほとんどです。

団体信用生命保険では、万が一契約者が亡くなったり高度障がい者となった場合、ローン残債が免除されます。

つまり、遺族にはローン返済が不要な収益不動産を資産として残せるのです。

そのため、家族に資産を残す1つの選択肢として、投資用不動産による生命保険効果を期待するのも良いでしょう。

投資用不動産を所有するデメリット

投資用不動産は、安定した家賃収入や節税対策など様々なメリットがありますが、空室リスクや金利上昇リスクなど、いくつかの注意点があります。

この項目では、以下に沿って投資用不動産を所有するデメリットをご紹介するため、購入する前にぜひ参考にしてください。

空室により収益が下がる可能性がある

投資用不動産は、空室が発生した際に収益が下がるリスクが常にあります。

投資用不動産は入居者から得る家賃収入が主な利益ですが、所有物件に入居者がいなければ、当然賃料は確保できません。

そのため、投資用不動産を運用するうえで、常に空室リスクに対する対策や対応が重要となります。

入居需要の高い首都圏であれば、新規入居者も比較的見つかりやすいため、地方物件よりも都市部の投資用不動産の方が、手堅い運用が可能です。

一方で、空室リスクだけでなく家賃滞納による減収リスクなどもありますが、不動産投資会社によっては、賃料保証を行っている場合もあります。

サブリース契約をはじめ、賃料保証には手数料が発生するため慎重な判断が必要ですが、初めて投資用不動産を所有する場合は、1度検討してみても良いでしょう。

見込んだ売却益が得られない可能性がある

投資用不動産は、売却時に見込んだ利益が得られない可能性があります。

投資用不動産の運用では、家賃収入だけでなく、物件の売却によるキャピタルゲインも重要な収益源です。

しかし、再開発エリアや新興開発地などの成長を期待して、物件購入したものの、開発計画の変更や中止などが発生すると、見込んでいた売却益が得られないケースがあります。

投資用不動産の売却価格は、立地や物件状態だけでなく、将来的な周辺環境の発展性も考慮されます。

そのため、成長を見越して選んだエリアが、開発変更・中止などになると、投資用不動産の売却益の減少に繋がるのです。

また、投資用不動産は他の投資方法に比べて、買い手が見つかりにくい流動性の低さも懸念点なため、出口戦略は入念な計画性が重要となるでしょう。

金利上昇でローン返済が困難になる可能性がある

投資用不動産では、金利上昇によりローン返済が厳しくなるリスクがあります。

一般的に投資用不動産を購入する際、ローンを契約しますが、景気回復やインフレ対策として、金融機関の金利上昇が発生する可能性は十分にあります。

投資用不動産では、得られる家賃収入をローン返済に補填する場合が多いですが、金利上昇が発生すると、予定通りの返済が難しくなる可能性があるのです。

固定金利も選択可能ですが、居住不動産に適用される住宅ローンよりも、そもそも投資用不動産のローンは金利が高く、固定金利商品も数が少ないです。

さらに、投資用不動産の運用では競合物件や周辺環境の影響、入居者が亡くなり事故物件になるなど、家賃の下落が余儀なくされる状況も考えられます。

そのため、投資用不動産の運用では賃料の値上げや繰り上げ返済、物件の売却などを柔軟に検討し、状況に合わせた運用プランの見直しが必要となるでしょう。

老朽化で不動産価値が下がる可能性がある

投資用不動産は、老朽化により不動産価値が下がる可能性があります。

物件や設備が老朽化したままにしておくと、入居需要が下がるとともに、家賃を下げなければ新規入居者が見つからない状況になります。

また、老朽化したままの投資用不動産は、不動産価値自体が下がるため、売却益の減収にも繋がるのです。

そのため、コストにはなりますが、老朽化に対しては積極的な修繕を行い、物件価値の維持が大切となります。

そのうえで、物件購入時点で修繕費を考慮した資金計画、リスクを最小限に抑える定期的なメンテナンスが、投資用不動産の運用では必要となるでしょう。

初期費用が他の投資よりも高額

投資用不動産は、他の投資に比べて初期費用が高めです。

株やFXをはじめ、投資信託やソーシャルレンディングなどでは、数万円~数十万円から気軽に投資が始められます。

しかし、投資用不動産投資では、少なくても数百万円の初期費用が必要となり、比較的高額な資金力が必要となるのです。

頭金を含め初期費用全て金融機関の融資でカバーする、フルローン契約も可能ですが、毎月の返済額は当然高めになります。

投資用不動産の所有は、長期的に安定した家賃収入と売却益が期待できますが、その分初期費用が高い点は、予め理解しておきましょう。

自然災害のリスクがある

投資用不動産は、余程資金力が無い限り、複数物件の所有による分散投資ができないため、自然災害のリスクが高いと言えます。

不動産クラウドファンディングやREIT(リート)、ソーシャルレンディングなどであれば、少額から投資可能なため、自然災害を考慮した分散投資が簡単に行えます。

しかし、投資用不動産は万が一自然災害に直面してしまうと、物件の損壊や復興期間の入居需要低下など、多数のリスクが発生するのです。

また、物件の損壊や耐久性に異常が発生した場合は、修繕や補強費用が必要となるため、さらにコストが発生します。

そのため、投資用不動産以外にも投資先を持ち、分散性のあるポートフォリオを組む意識が重要となるでしょう。

投資用不動産の売却タイミング

投資用不動産では、適切な売却タイミングの見極めが、収益の最大化やリスク回避の観点から大切です。

そのため、この項目では以下に沿って投資用不動産の売却タイミングをご紹介するため、ぜひ参考にしてください。

物件価値が上昇しているタイミング

投資用不動産は、物件価格が上昇しているタイミングで売却できれば、大きな利益が期待できます。

新築物件の場合、購入時点から物件価値は下落していきますが、中古物件は市場価値が安定しているため、購入額に近い高値で売却できる可能性もあるのです。

ちなみに、投資用不動産の価格相場となる、全国不動産価格指数は2010年以降右肩上がりです。

地域により売却価格は大きく変動しますが、特にマンション価格が高値になりやすい傾向があるため、運用プランを参照しながら売却タイミングを見計らいましょう。

保有期間が5年を超えたタイミング

投資用不動産は、保有期間が5年を超えた後に売却すると、高い節税効果が期待できます。

投資用不動産を売却して得られる利益は、譲渡所得に該当しますが、5年以上不動産を所有すると、譲渡所得税が軽減される長期譲渡所得扱いになります。

一般的に、投資用不動産を5年未満、5年以上保有したうえで売却した際、譲渡所得税は以下のような差があるのです。

- 短期譲渡所得税(5年未満):約30%

- 長期譲渡所得税(5年以上):約15%

上記の通り、5年以上投資用不動産を保有すると、譲渡所得税がおよそ半分になるため、物件価値が上昇したタイミングと合わせて、売却を検討してみると良いでしょう。

金利が低いタイミング

投資用不動産は、金利が低いタイミングで売却すると、比較的高値で買い手が見つかりやすいです。

金利が低いタイミングでは、投資家のローン返済額が減るだけでなく、物件購入需要も増えます。

物件購入需要が高まれば、それだけ強気な価格設定も可能なため、大きなキャピタルゲインが期待できるのです。

投資用不動産は、流動性の低さも1つのリスクなため、買い手が見つかりやすい金利が低いタイミングが、売却に適しているでしょう。

大規模な修繕を行う前

投資用不動産は、大規模修繕工事の検討を始める前に、売却するタイミングがあります。

投資用不動産をはじめ不動産では、10~15年を目途に経年劣化に合わせた大規模修繕が必要となります。

しかし、大規模修繕の前後では修繕積立金の値上げ、一時金の徴収などが発生するため、物件購入を見送る投資家が増えます。

買い手である投資家は物件価格だけでなく、管理費や修繕積立金も含めて考慮するため、大規模修繕前後では、予算オーバーする可能性が高まるのです。

そのため、リスクを最小限に抑えるためにも、大規模修繕の検討が始める前に、投資用不動産の売却を検討すると良いでしょう。

減価償却が終了する前

投資用不動産は、減価償却が終了する前のタイミングで売却すると、高い節税効果が期待できます。

投資用不動産の減価償却とは、不動産の購入費用を法定耐用年数に応じて、毎年分割して経費計上できる仕組みです。

法定耐用年数は投資用不動産の建築構造により異なり、以下のように定められています。

- 鉄筋コンクリート造、鉄骨コンクリート造:47年

- 木造建築:22年

減価償却できる期間が過ぎてしまうと、納税額が大きくなってしまうため、法定耐用年数ギリギリで売却すれば、節税を意識した投資不動産運用ができるでしょう。

投資用不動産の購入におすすめな投資会社5選

投資用不動産は、多くの会社が提供していますが、信頼できる投資先でなければ安定した家賃収入は得られず、失敗に終わってしまいます。

ここからは、以下に沿って投資用不動産の購入におすすめな投資会社を5選ご紹介するため、不動産投資を検討している方は、ぜひ参考にしてください。

RENOSY(リノシー)

| 会社名 | 株式会社GA technologies(ジーエーテクノロジーズ) |

| 設立年 | 2013年 |

| 資本金 | 73億7,296万6,541円(2024年10月末時点) |

| 住所(本社) | 〒106-6290 東京都港区六本木3-2-1 住友不動産六本木グランドタワー 40F |

| 連絡先 | 03-6230-9180 |

RENOSY(リノシー)は、スマホで簡単に不動産投資ができるプラットフォームとして、多くの投資家から選ばれています。

RENOSYの運営会社は、東京証券取引所のグロース市場に上場しており、入居需要の高い都市部の人気エリアにて、新築・中古物件を問わず投資用不動産を提供しています。

また、RENOSYが提供する投資用不動産は、2023年4月時点で入居率は99.6%を誇っているため、データからも長期的に安定した家賃収入が期待できるでしょう。

一方で、RENOSYは独自のAIを導入しており、物件検索システムをはじめ、以下のような強みがあります。

- 独自AIによる物件価値査定と将来予測

- スマホで完結する物件管理システム

- ほったらかしで投資ができる投資サポート体制

さらに、専用アプリ「リノシーアプリ」をリリースしており、以下のようなデータが簡単に確認可能です。

- 投資物件の詳細データ

- 運用状況の確認

- 投資物件の契約書

- 資金計画シミュレーションやキャッシュフロー

そのうえで、RENOSYでは初回面談でPayPayポイント5万円分がもらえる、キャンペーンも実施しているため、投資用不動産を検討している方におすすめでしょう。

年収500万円以上の会社員/公務員/医師/士業の方におすすめ

初回無料WEB面談参加でPayPayポイント5万円分貰える!(※)

※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

▼「RENOSY」についてより詳しく知りたい方は、以下の記事をご覧ください。

シノケンハーモニー

| 会社名 | 株式会社シノケンハーモニー |

| 設立年 | 2011年 |

| 資本金 | 3,000万円 |

| 住所(本社) | 〒105-0013 東京都港区浜松町二丁目3番1号 日本生命浜松町クレアタワー |

| 連絡先 | 03-5777-0135 |

シノケンハーモニーは、自社ブランドである単身者向けのデザイナーズマンションを中心に、投資用不動産を展開しています。

デザイナーズマンションは、都市部にて経営者やフリーランスをはじめ、常に一定以上の入居需要があるため、2023年時点で98.56%と高水準を記録しています。

また、デザイナーズマンションは市場価値が下がりにくい特徴もあるため、売却時に高値が付きやすい点も魅力です。

一方で、シノケンハーモニーは、長年の運営ノウハウを基に、以下のような充実した管理体制が整っています。

- 資産形成の提案

- 資金調達プランの提案

- 運用物件の管理代行

- 24時間Web上での管理状況のチェック

- 24時間対応のコンタクトセンター(入居者との事故やトラブルなどの対応)

そのため、初めて投資用不動産を検討しており、サポートや管理体制に強い不動産投資会社を探している方は、シノケンハーモニーを検討してみてはいかがでしょうか。

初回面談で10,000円相当のQUOカードPay貰える

▼「シノケンハーモニー」についてより詳しく知りたい方は、以下の記事をご覧ください。

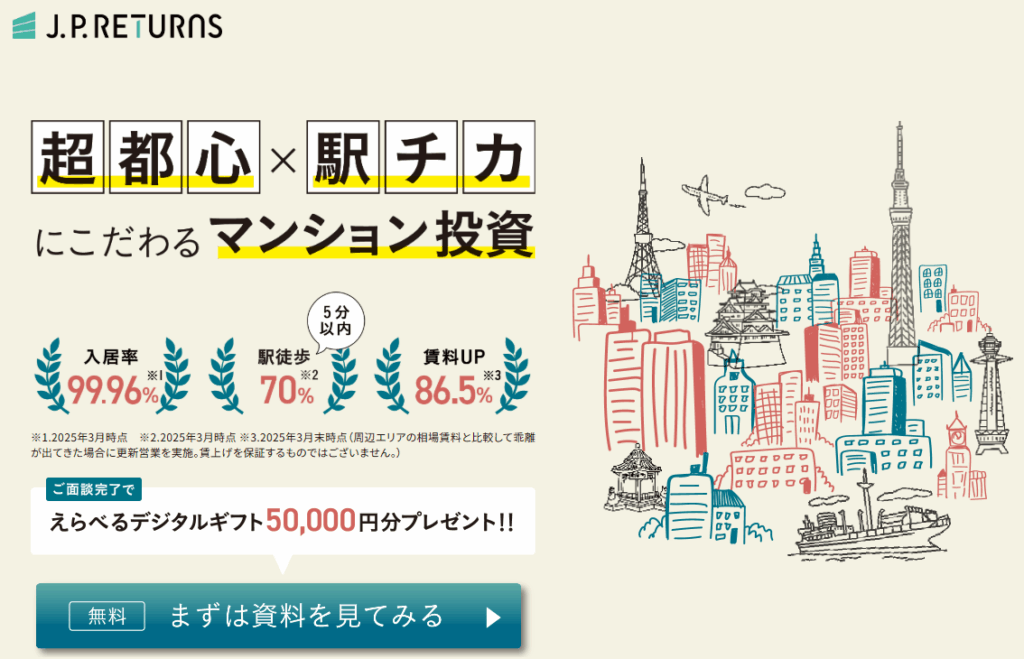

JPリターンズ

| 会社名 | J.P.Returns株式会社 |

| 設立年 | 2002年 |

| 資本金 | 9,000万円 |

| 住所(本社) | 〒100-6923 東京都千代田区丸の内2-6-1 丸の内パークビルディング 23階 |

| 連絡先 | 03-5962-9450 |

JPリターンズは、都心の駅近エリアを中心に投資用不動産を展開しており、およそ70%の保有物件が最寄り駅まで徒歩5分と、非常に好立地となっています。

そもそも都心は入居需要が高いですが、JPリターンズは2025年3月末時点で99.96%と、業界でもトップクラスの入居率を誇っています。

そのため、空室リスクが気になる投資用不動産運用でも、長期的に安定した家賃収入が期待できるでしょう。

また、JPリターンズは取り扱い物件タイプが豊富で、投資家の投資目的やニーズに合わせて、適切な投資用不動産が選択できます。

- 低価格&高利回りのワンルームマンション

- 人気エリアの1LDK物件(千代田区・港区・渋谷区など)

- 人気エリアのファミリータイプ物件

加えて、JPリターンズは中古物件のリノベーションして販売しているため、物件購入費用を抑えたい方にもおすすめでしょう。

資料請求からご面談でデジタルギフト20,000円分プレゼント中!

今なら最大50,000円分に増額キャンペーン中!

▼「JPリターンズ」についてより詳しく知りたい方は、以下の記事をご覧ください。

トーシンパートナーズ

| 会社名 | 株式会社トーシンパートナーズ |

| 設立年 | 1989年 |

| 資本金 | 10億円 |

| 住所(本社) | 〒180-0004 東京都武蔵野市吉祥寺本町1-33-5 |

| 連絡先 | 0422-21-1040 |

トーシンパートナーズは、2024年に至るまで11年連続でグッドデザイン賞を受賞した、デザイン性の高い自社ブランドが魅力の投資用不動産会社です。

首都圏を中心に単身者向け投資用不動産を多く手掛け、2024年時点で99.0%と高水準の入居率を誇っています。

デザイン性の高い投資用不動産は、入居者の満足度が高く、将来的な物件価値の下落も比較的少ないため、安定した家賃収入に加えて、高額な売却益も期待できます。

そのうえで、トーシンパートナーズでは、専用アプリ「LENZ(レンズ)」をリリースしており、以下のサポートが簡単に受けられるのです。

- 所有物件の賃貸状況

- 毎月の入出金情報

- 契約内容の変更手続き

- 確定申告サポート

- チャット相談

さらに、投資家のニーズに合わせて2種類の管理プランから選べるため、サポートと管理体制が充実した投資用不動産会社を探している方は、トーシンパートナーズがおすすめでしょう。

資料請求で「不動産投資スタートブック無料プレゼント!」

▼「トーシンパートナーズ」についてより詳しく知りたい方は、以下の記事をご覧ください。

FJネクスト

| 会社名 | 株式会社FJネクスト |

| 設立年 | 2021年(事業創業:1980年) |

| 資本金 | 2億円 |

| 住所(本社) | 〒163-1311 東京都新宿区西新宿六丁目5番1号 新宿アイランドタワー |

| 連絡先 | 03-6733-5100 |

FJネクストは、東京23区をはじめ横浜市や川崎市を中心に、自社ブランドである「ガーラマンションシリーズ」を展開しています。

高品質な居住性に加えて、約80%の投資用物件が最寄り駅まで徒歩7分圏内と、利便性や快適性も併せ持つ不動産が魅力です。

また、FJネクストは提携金融機関が多く、慎重な判断は必要ですが、フルローン契約の実績も多数あります。

比較的低金利でローン契約できるため、好条件な融資を優先したい方にも、FJネクストはおすすめでしょう。

\セミナーは週2回・月8回開催!/

▼「FJネクスト」についてより詳しく知りたい方は、以下の記事をご覧ください。

おすすめの不動産投資会社についてはこちらの記事でさらに詳しくご紹介しています。

投資用不動産を購入して安定した家賃収入を得よう

投資用不動産は、安定した家賃収入に加えて、株やFXに比べて値動きが少なく、インフレによる資産価値減少リスクも抑えられます。

初期費用は他の投資よりも多く必要ですが、減価償却による高い節税効果を得られるため、特に高所得のサラリーマンやフリーランスには、最適な投資対象です。

そのうえで、RENOSY(リノシー)は、入居需要の高い都市部の人気エリアにて、新築・中古問わず、多数の投資用不動産を提供しています。

入居率は2023年4月時点で99.6%を誇り、運営会社は東京証券取引所のグロース市場に上場しているため、信頼性も問題ありません。

初回面談で、50,000円分のPayPayポイントがもらえるキャンペーンも実施しているため、気になる方はAI分析とスマホによる手軽さを併せ持つRENOSYに相談してみてはいかがでしょうか。

年収500万円以上の会社員/公務員/医師/士業の方におすすめ

初回無料WEB面談参加でPayPayポイント5万円分貰える!(※)

※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

投資用不動産に関するよくある質問